如果你有1000萬,你會用來干什么?

知乎上回答有買房、理財、保險或創業,簡單的劃分就是消費+投資。

圖片來源:知乎截圖

總的來看,對于大部分家庭來說,財富的分配不放在同一個籃子里基本上是一種共識,但是投什么?怎么投?投多少?對于每位投資者來說,這又是個繞不開的難題。

正如“全球資產配置之父”加里·布林森所說,“做投資決策,最重要的是要著眼于市場,確定好投資類別。從長遠看,大約90%的投資收益都是來自于成功的資產配置。”

反之,如果一旦決策失誤,很有可能這90%的虧損會讓家庭財富急劇縮水。

分散配置長期收益好的資產可減少風險

最近,投資君和朋友聊了一下近期的房價,大致的意思是一邊受限貸限購的影響,房地產投資升值空間有限;另一方面看到學區房依然是炙手可熱,盡管房住不炒早已深入人心,但大部分人還是更傾向于通過地產投資來實現家庭財富的保值增值。

最后她也很無奈的感慨:“沒辦法,不買房不行啊,資產分分鐘縮水,搞得人心惶惶。”

實際上,有這樣困惑的不只投資君的這位朋友。

比如這次五一假期,不旅游,親朋好友們就相約去看房。基本上都是手上有幾百萬的現金,不知道如何投資,還是覺得買房會更靠譜。

圖片來源:攝圖網

投資君為此還特意去咨詢了在地產圈10多年的朋友,他說,這些都是恐慌性的買房,如若要投資的話,要么看政策,要么就學區房。但現實的問題是,在如深圳、北京這些城市,其升值潛力會有多大還真不好說。

所以,通過投資房產讓財富不會縮水,看上去似乎比較靠譜,但細思極恐。這就好比一個黑洞,不僅把父母的養老錢掏空了,而且房貸也在消耗著夫妻倆的現金流。別說買買買了,就連想存點錢可能都會成為一種奢望。

此前,人民銀行調查統計司發布了城鎮居民家庭資產負債情況調查報告顯示,樣本家庭中,有負債的家庭,金融資產負債率均值為85.3%,中位數為117.3%,半數以上家庭金融負債超過了金融資產,這意味著,在極端情況下,如房產不能快速變現,這些家庭的存款或理財資金無法完全覆蓋其負債,可能存在流動性風險。這其中,剛需型房貸家庭債務更加突出,其家庭資產負債率、金融資產負債率和月償債收入比分別為24.2%、151.3%和33.0%,均為所有群體中的最高值。

簡而言之就是,家庭能夠調動的備用資金少了,最重要的是,整個家庭對抗風險的能力會非常弱,一旦有緊急用大錢的時候可能就徹底崩潰了。

所以,將雞蛋分散在不同的籃子中,是古老的智慧,也是資產配置的核心理念。分散配置長期收益好的資產,可以減少單一資產風險。

尤其是對家庭投資而言,房地產資產只能是家庭資產中的一部分,而不能全部押注在上面。想要跑贏通貨膨脹,實現財富的保值增值,也必須配置其他可以長期產生現金流的資產品種。

金融資產對家庭財富的積累尤為重要

在說資產配置之前,大家必須認真思考一下,除了收入,能夠決定我們的財富地位的還有什么?

顯然,金融資產對家庭財富的積累尤為重要。

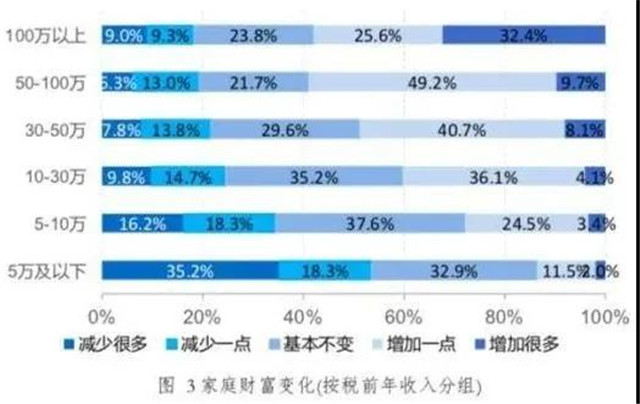

比如此次的疫情就令很多家庭財富受到了不同程度的損失。但據西南財經大學中國家庭金融調查與研究中心、螞蟻金服集團研究院4月21日聯合發布的《疫情下中國家庭財富變動趨勢—中國家庭財富指數調研報告(2020Q1)》顯示,相比高金融資產或高收入組家庭,低金融資產或低收入組的家庭財富受疫情影響更為嚴重。

圖片來源:網絡

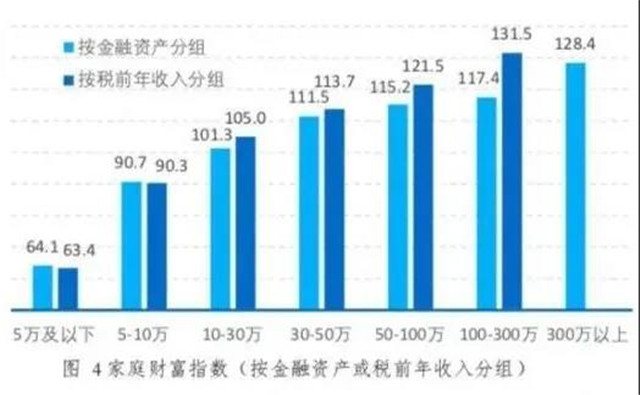

從統計的數值上看,家庭金融資產或年收入10萬元是分水嶺,在其上,財富增值,在其下,財富縮水,且家庭金融資產或年收入 5 萬以下家庭的財富縮水嚴重,家庭財富指數僅 64 左右。金融資產或年收入在 10 萬以上的家庭,其財富整體是增值的(財富指數大于 100),且金融資產或年收入越高,財富增值越高。金融資產在 300萬以上或年收入在 100 萬以上的家庭財富增幅最大,家庭財富指數分別為128.4 和131.5。

圖片來源:網絡

這也說明了,除去收入,金融資產對財富的保值增值起著關鍵性的作用。尤其在這個瞬息萬變的年代里,既要防患于未然,又要根據家庭的財務情況,為財富做長遠的規劃。

另值得注意的是,在家庭資產配置方面,疫情使家庭更注重儲蓄,從而增加了資產配置的需求。并且,調研數據顯示,在談及家庭對股市和房價的預期時,中低金融資產水平家庭的房價預期高于股市預期,高金融資產水平家庭的股市預期好于房價預期。而在家庭的風險管理意識方面,中低類風險投資品和保險類產品更加受到青睞。

多元化投資才能在低利率時代中守住財富

事實上,在今年的新冠肺炎疫情沖擊下,全球再一次進入了大放水時代。

橋水基金創始人達里奧此前參加TED演講時說:“作為個人投資者成功的關鍵是,知道如何以均衡的方式更好地實現多元化投資。”

因此,進行合理的資產配置,盡可能不讓自己的資產貶值,才能在低利率時代中守住財富。

那么,行之有效的資產配置具體應該如何來分配?

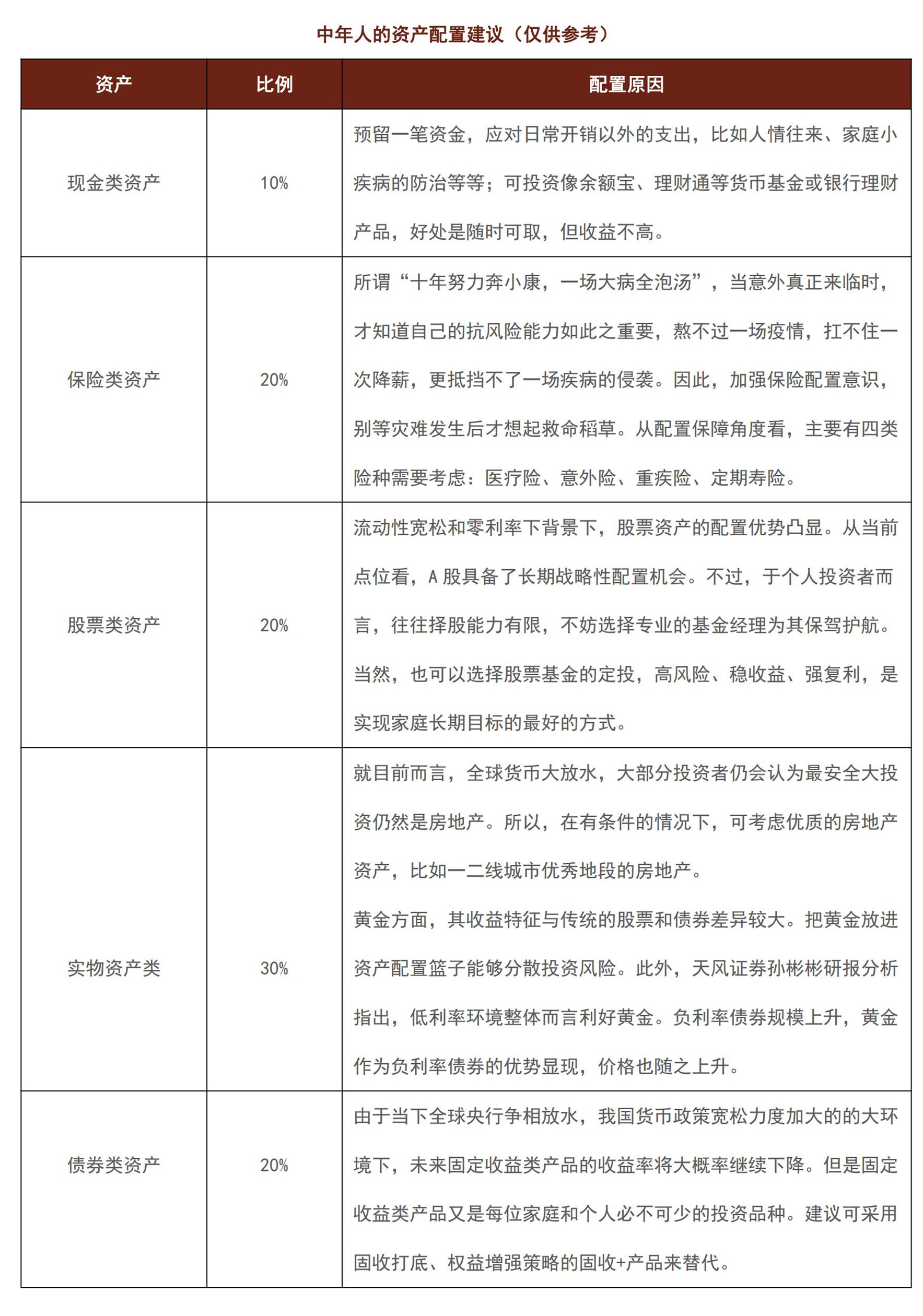

在投資君看來,資產配置必須選擇能夠適合不同周期的多元資產。對家庭投資而言,具體的資產類別大致可以分為五類:現金類資產(比如銀行理財產品、貨幣類基金)、保險類資產(醫療險、意外險、重疾險、定期壽險)、股票類資產(A股、港股或美股)、實物資產類(房地產、大宗商品)和債券類資產(中長期債券)。

以35-45歲中年人為例,收入相對穩定,職場的晉升空間有限。最關鍵的是,上有老,下有小,既有房貸的壓力,還有孩子的生活費及學費,包括老人的贍養費,以及自身的健康醫療費等等。

制圖:投資君

除此之外,資產配置還需根據個人財富水平、投資的動機、投資期限的目標、風險偏好、稅收考慮等因素來確定納入投資組合的資產類別及其比重,并在隨后的投資期內根據各資產類別的價格波動情況,及時動態地調整資產配置組合權重,或者在某一類別的資產中再作具體標的選擇,以尋求風險控制和投資收益最大化。

就當前而言,中國家庭財富規劃中有兩個特征,一個是財產的重頭都在房產里面,導致現金流緊張,抗風險能力差;另一個是金融資產占比低,或可能導致家庭財富縮水。因此,在低利率時代到來的大背景下,資產配置策略應根據宏觀環境和政策變化做相應的調整,唯有如此,我們才能實現家庭財富的保值增值。